皆さんこんにちは。

不動産投資を考えていると話すと、「不動産投資なんて儲からないからやめとけ」ですとか、「危ないんじゃない?」などと言われ、家族の同意や友人の納得が得られなかったといった話をよく聞きます。

これらは、投資にはリスクがつきものであるという意味では確かに的を得ている点もありますが、不動産投資には様々な魅力がありますので、こういった周りの表面的な意見を聞いて不動産投資を諦めてしまうのは非常にもったいないと思います。

この記事では「不動産投資やめとけ」と言われる主な理由と、それが果たして正しい情報なのかどうかを、業界の慣例や具体的なシミュレーションを用いて検証していきます。

Contents

借金をするから

まず最初に不動産投資をやめとけと言われる理由は、借金をするから、ということが挙げられます。

特に日本人は借金に関して非常にネガティブな感情を持っているのは事実と思われます。「借金をして取り立て屋に家まで来られた」ですとか、「闇金からお金を借りて返済が回らなくなった」ですとか、一部の債務不履行のケースが大きく報道されているようにも感じられます。

しかしながら、そういった情報は非常に偏っています。そもそも資本主義経済においては、借金をすることによって先行投資を行い事業を拡大し、経済全体として成長していくという真理があります。借金をすること、お金を借りたら金利を付けて返済すること自体は、経済成長のために必要なことです。

とはいっても、やはり学校教育においてお金のことを(敢えて?)教えないということが、日本人の価値観には大きく影響していると思われます。借金をしてはいけない、貯金をしなければならない、など、お金を使うことはいけないことである、ましてや人からお金を借りるなんてことは、非常にネガティブな印象があることは間違いありません。

しかし実際には、借金というものは扱い方次第では生活の為になったり、将来のために活躍してくれる非常に重要な金融の仕組みです。実際に、大学に行くための学資ローン、家を購入するための住宅ローンは、あまり悪いこととして考えられていません。ですが不動産投資になると、あまり良い印象を持たれないようです。まず借金をするとはどういうことかを理解することから始めましょう。

日本政府も借金をしている

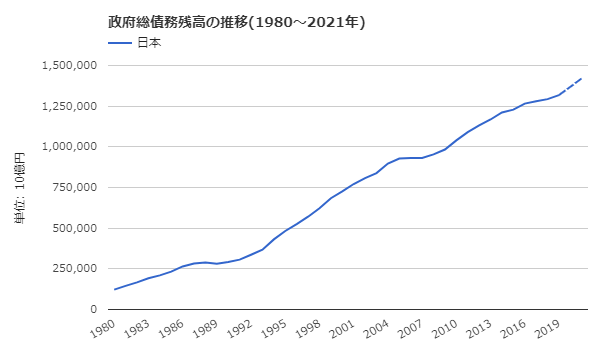

そもそも、日本政府も多くの借金をしています。2021年12月末時点で、日本政府の総債務残高は1,400兆円を超えました。

世界経済のネタ帳より

世界経済のネタ帳より同様に、収入にあたる政府の一般会計歳入は2021年時点で約100兆円となりますので(財務省ページより)、債務は歳入の14倍になります。年収500万円のサラリーマンが、7,000万円の借金をしている状態です。

日本政府だから借金しても問題ないんでしょ、個人は違うと仰るかもしれません。日本政府はその子会社である日本銀行が紙幣を発行できますので、確かに違います。それに最近では MMT(現代貨幣理論)などが主張されるなど、増え続ける世界の負債を合理的に解釈する論調も確かにあります。

しかしながら、本質的には、返済しなくて良い借金というものはありません。そもそも借金ができるのは信頼があるからです。信頼があるので、短期的に返済を求められないだけであり、永久的に借金を増やし続けられるわけではありません。もし借金を返済しなくて良いのであれば、逆に解釈するとお金は無限に増やせるということになり、お金に価値がなくなってしまいます。結果、物価の無限の上昇を招く結果になるでしょう。日本政府も、債務は返済しないにせよ、返済できる状態であることが必要なのです。

日本政府はどうやって借金を返済するか

単純に考えると、借金を返済するためには、収入を増やせば良いということになります。現在の歳入は主に税収で成り立っていますので、増税をすることが最もシンプルな1つ目の方法となります(岸田政権がやろうとしているように)。しかしながら、税収を増やすと消費が冷え込んで経済に悪影響を及ぼし、結果的に税収を減らしてしまう可能性があります。

もう1つの方法は、物価を上昇させる、すなわちインフレにするという方法です。政府は従来から物価上昇目標を2%に掲げ、様々な金融政策を打ち出して来ました。物価上昇は賃金を上昇させ、国民の生活を豊かにするとともに、政府の負債を目減りさせる効果があります。

なぜインフレにより負債が目減りするかというと、借金は物価が上がっても増えないからです。例えば、あるタクシードライバーが100万円の借金をしたとします。タクシーの1回の乗車料金が仮に5万円だったとすると、このタクシードライバーは20回タクシーを運転すれば借金が返済できます。これが仮に10倍のインフレにより、1回の乗車料金が50万円に増額されたとすると、タクシー運転手は2回だけタクシーを運転すれば、100万円の借金が返済できてしまいます。すなわち、借金の重みが、相対的に目減りしたということになります。政府はこれと同じことをするために、インフレ政策を進めているわけです。

個人としてはどうすれば良いか

借金について、国の財布についてお話ししましたが、個人の財布についても同じことが言えます。逆に言うと、インフレになるのであれば、借金をしていた方がお得、ということになります。印象として悪い借金でも、政府の歳入、支出、政策を踏まえて具体的に計算してみると、経済的には合理的な選択をしているということになります。

とは言え、1番のリスクはやはり返済できなくなること、またそれによって社会的信用を失ってしまうことかもしれません。ですが不動産投資の場合、家賃収入を原資としてローンを返済していくことになりますので、自分が働いて返済するわけではありません。

学資ローンは就職してから給料を得て返済、マイホームの場合も仕事を35年続けて徐々に返済していきます。これらは自分が労働をして返済していく必要があるのに対し、不動産投資の場合は自分が労働すらしなくても返済できることを考えると、学資ローンやマイホームのための住宅ローンよりもリスクが低いです。

このような話をして周囲の理解を得られるかどうかはわかりませんが・・・、経済的にはそういうことになります。したがって、借金をするから不動産投資やめとけというのは的を得ておらず、むしろ借金するために不動産投資をするようなものです。

危ない業者が多いから

不動産投資をやめとけと言われる2つ目の理由に、危ない業者が多いからというものがあります。確かに、不動産会社というものは世間の印象があまり良くないかもしれません。これには理由がありまして、不動産会社は宅建業法に則って業務を行っているわけですが、宅建業法は銀行法などと異なり規制として強くありません。比較的自由に営業や販売活動ができます。そのため、不動産会社の当たり外れというものが、銀行等に比べると沢山発生してしまいます。

また、宅建業者の数は非常に多く、国交省も全てを厳密に管理することができていない状況です。宅建業は、宅地建物取引士(通称、宅建士)が1名さえいれば免許を取得できますので、比較的容易に開業できます。そのため、宅建業者のほとんどが零細企業であるというのが宅建業界の特徴です。大手の不動産会社で、集客や販売、物件調達、契約やオペレーションなど一定の経験を積めば、比較的簡単にスピンアウトして事業を興すことができます。大手に比べると中小企業のコンプライアンスに関する経営上の重要度は低めになりがちですので、人によるところが大きいのも実態です。つまり、良い業者がいれば、悪い業者もいます。

危ない業者は本当に危ないのか

そもそも危ないって、何が危ないのでしょうか?以前は確かに地面師と呼ばれる、架空の土地や物件を販売したり、実際に存在するものについて所有権を偽って販売したりするような悪徳業者が問題になりました。しかしながら、近年では消費者を保護するための法制度も整い、また反社会的勢力の排除に向けて業界として取り組んでいることもあり、犯罪行為に巻き込まれるリスクは低くなっています。

それでもなお、不動産業者は危ないと言われる理由として考えられるのは、消費者と不動産業者の間の情報の非対称性があります。

不動産業者が物件を紹介する際にはREINS(レインズ)と呼ばれる不動産流通のための公的システムで物件を検索し、購入希望者に紹介するという形が一般的です。このレインズというシステムは、宅建業の免許を持った会社しか見ることができません。これが消費者と宅建業者の情報格差を生んでおり、消費者にとっては合理的な判断の妨げになるリスクがあることから、大きな不利益を被ってしまった場合には、悪い物件押し付けられたとか、嘘をつかれたといったように感じてしまうのも無理はありません。

とはいえレインズの仕組みは法令により定められているものですので、これについて文句を言っても仕方がありません。消費者は誤った情報を見抜けるように知識をつけたり、気軽に相談できる有識者を見つけておくことが重要です。

予想以上にお金がかかるから

不動産投資やめとけと言われる3つ目の理由は、予想以上にお金がかかるから、すなわち見えないコストが多いということが挙げられます。不動産を購入する際に重視されるのは、やはり物件価格かと思います。しかしながら、不動産を管理していると、以下のようなコストが発生します。

| 建物管理費 | 公共スペースの清掃、大型修繕のための集会、光熱費など |

|---|---|

| 物件管理費 | 入居者の管理、修繕、集金など |

| 修繕費 | 故障した機器の交換、部屋の破損の修繕、リノベーションなど |

| 原状回復費 | 入居者が入れ替わった際にかかる部屋の修繕費 |

| 固定資産税 | 土地や建物にかかる税金 |

| 保険料 | 建物の火災保険、地震保険など |

これらは、いくらかけるかというのは、オーナーの采配次第です。逆にいうと、いくらかけないといけないということもないので、購入時に想定費用について十分な説明がされているかと言うと、自分から聞かないと説明がないケースが多いと感じます。

不動産業者の立場になってみると、聞かれもしない見えないコストについて親切に教えてあげることで、購入意思を削いでしまうことをリスクに感じています。もちろん、宅建業法において、売買契約書や重要事項説明書で説明が必要な項目もありますが、それでさえも購入直前にサラッと説明されただけでは、実際に費用が発生するまで実感がわかないものです。

ワンルームマンションにかかる見えないコスト

上記の費用について、ワンルームマンション投資を例にとって具体的に説明します。仮に、都心部にあるワンルーム区分マンションに投資をした場合、一例として、以下のような費用がかかります。

▼販売図面上でのワンルームマンションのスペック

| 物件価格 | 2,000万円 |

|---|---|

| 家賃/月 | 8万円 |

| 表面利回り | 4.8% |

▼費用

| 建物管理費 | 1万円/月 |

|---|---|

| 物件管理費 | 3,000円/月 |

| 修繕積立金 | 5,000円/月 |

| 原状回復費 | 20万円/回。4年に1回発生するとして、ならすと5万円/年 |

| 固定資産税 | 8万円/年 |

| 保険料 | 1万円/年 |

▼実際の利回り

| 実質利回り | 3.9% |

|---|---|

| NOI利回り ※1 | 3.0% |

※1 NOI(Net Operating Income)は、管理費や固定資産税などの費用も加味した純粋な収益額

更に、銀行で金利2%のローンを組んでいれば、最終的な利回りは1%ということになります。都心部のワンルームマンションの場合、最近の市況では利回り4%や5%で売りに出ていると思いますが、実際には4%ほどの費用がかかってきますので、最終的に手元に残るお金は0~1%ということになります。こういったことは、不動産会社は教えてくれないので、実際に計算してシミュレーションしてみることが重要です。

なお、上記のように1%の最終利回りであれば投資をする意義がないのでは?と思われるかもしれませんが、先に説明したインフレによるキャピタルゲイン、借金の目減り効果、節税効果、担保価値としての効果等、様々な副次的な効果が得られますので、考え方次第ではあります。

まとめ

不動産投資はやめとけと言われる理由で主要なものについて解説しました。不動産投資は株の取引などに比べると複雑で、内容が分かりにくいです。事業性が強いのも特徴です。そのため、やめとけのようなことを一定数言われるのは仕方ありません。

しかしながら、不動産投資の内容について十分な知識をつけて取り組むのであれば、こういった騒音はむしろ参入障壁として有利に働く可能性もあります。物件の規模や種類によってもリスクが色々と異なってきますので、実際に購入される際は自身の調査に加えて、不動産投資をしている友人や、セカンドオピニオンをもらえる信頼できるアドバイザーを見つけておきましょう。

不動産投資のリスクについては以下の記事にもまとめてありますので、読んでみてください。